MAJA, SEKITARMAJA.COM – Anda punya rencana untuk mengajukan Kredit Pemilikan Rumah (KPR) di kawasan Maja terutama di kawasan Citra Maja City (CMC) atau Permata Mutiara Maja (PMM) dalam waktu dekat? Agar tidak kecewa karena ditolak bank, Anda harus cek dulu skor kolektabilitas dalam BI Checking.

Mengenal Kolektabilitas BI Checking

Kolektabilitas dalam BI Checking mengacu pada kondisi sejauh mana nasabah atau individu dapat memenuhi kewajiban mereka dalam membayar pinjaman atau kredit yang mereka miliki. Dalam pengajuan Kredit Pemilikan Rumah (KPR), skor kolektabilitas BI Checking ini juga sangat berpengaruh. Bank akan selalu memeriksa skor Anda sebelum menyetujui pemberian KPR. Jika skor Anda buruk, jangan heran pengajuan KPR Anda ditolak mentah-mentah.

Untuk Anda yang belum tahu, BI Checking, atau Bank Indonesia Checking, adalah sistem yang digunakan oleh Bank Indonesia untuk melacak dan mengelola data kredit nasabah. Sistem ini penting dalam penilaian kredit dan pemantauan perilaku keuangan individu dan perusahaan.

Cara Cek Kolektabilitas BI Checking Anda

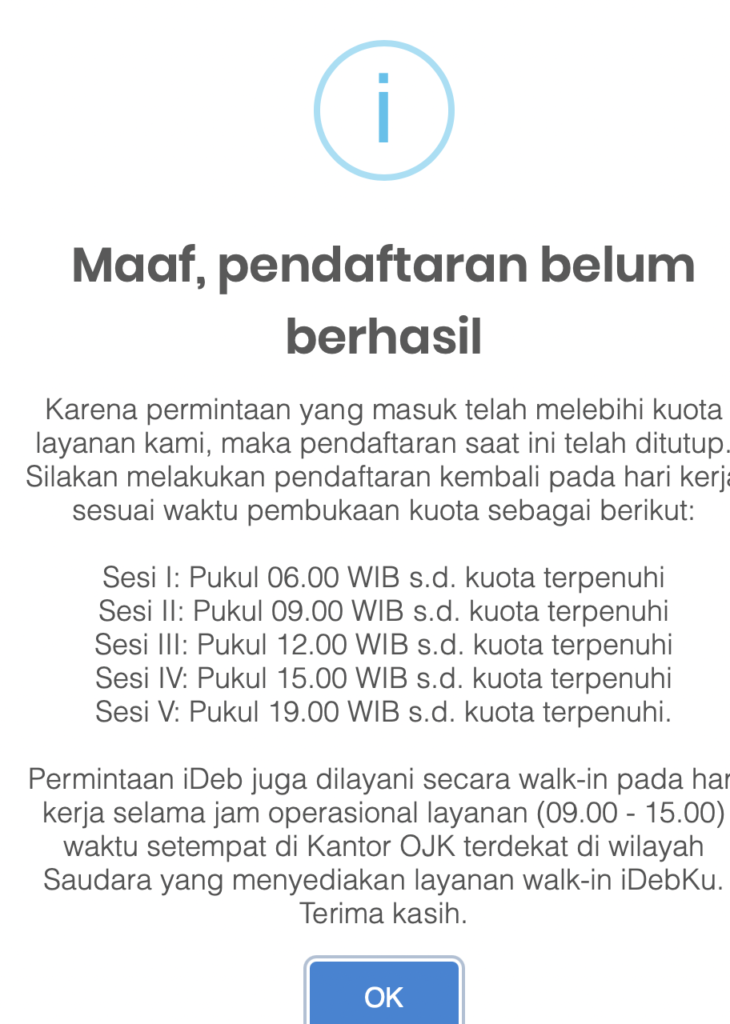

Jika Anda ingin memeriksa skor kolektabilitas Anda, Anda bisa membuka laman website OJK Idebku ini dan memasukkan data pribadi Anda ke dalamnya. Anda hanya perlu memasukkan nomor KTP/ KITAS. Kemudian jika ada notifikasi sebagai berikut, berarti Anda harus berkunjung langsung ke kantor Otoritas Jasa Keuangan yang paling dekat dengan tempat Anda tinggal saat ini.

Faktor yang Mempengaruhi Kolektabilitas BI Checking

Ada sejumlah faktor utama yang memengaruhi skor kolektabilitas BI Checking Anda. Pertama ialah riwayat pembayaran cicilan utang Anda. Sejarah pembayaran nasabah, termasuk apakah mereka selalu membayar tepat waktu atau sering mengalami keterlambatan pembayaran, sangat menentukan reputasi Anda ke depan sebagai debitur atau pihak yang mengajukan pinjaman.

Faktor kedua yakni saldo pinjaman. Maksud saldo di sini ialah jumlah utang yang dimiliki Anda sebagai seorang nasabah. Semakin tinggi jumlah utang Anda, semakin kecil kemungkinan Anda akan mendapatkan persetujuan untuk pinjaman baru.

Faktor ketiga ialah kemampuan finansial. Pendapatan, pekerjaan, dan situasi keuangan secara umum dari seorang nasabah sangat berpengaruh dalam keputusan pemberian pinjaman.

Faktor keempat ialah riwayat kredit. Seberapa sering Anda sebagai seorang nasabah mengajukan pinjaman baru?

Faktor terakhir ialah keterlambatan pembayaran. Jika Anda sebagai nasabah sering terlambat membayar cicilanutang atau istilahnya “default“, hal ini akan dicatat negatif dalam laporan BI Checking.

Ukur Level Kolektabilitas

Kolektabilitas dalam BI Checking biasanya dinilai berdasarkan beberapa tingkatan, yang biasanya disebut sebagai Kol-1, Kol-2, Kol-3, Kol-4, dan Kol-5. Berikut adalah penjelasan singkat mengenai masing-masing tingkatan:

- Kol-1 [Kredit Lancar]: Nasabah memiliki catatan pembayaran yang sangat baik. Mereka selalu membayar tepat waktu, dan tidak ada catatan negatif dalam laporan BI Checking. Dengan kata lain, angsuran, utang pokok, dan bunga terbayar tepat waktu (alias selalu sudah dibayar sebelum atau saat jatuh tempo).

- Kol-2 [Kredit Dalam perhatian Khusus]: Nasabah memiliki catatan pembayaran yang baik, tetapi mungkin memiliki beberapa keterlambatan pembayaran yang sangat jarang atau ringan. Keterlambatan pembayaran utang pokok dan bunga terjadi selama 1-90 hari atau 1-3 bulan.

- Kol-3: Nasabah memiliki catatan pembayaran yang cukup baik, tetapi mereka mungkin mengalami beberapa keterlambatan pembayaran yang lebih signifikan. Keterlambatan pembayaran utang pokok dan bunganya terjadi selama 91-120 hari atau 3-4 bulan.

- Kol-4 [Kredit Diragukan]: Nasabah memiliki catatan pembayaran yang kurang baik, dengan keterlambatan pembayaran yang lebih sering. Keterlambatan dalam pembayaran utang pokok dan bunganya itu bisa berlangsung selama 121-180 hari atau lebih dari 4 bulan.

- Kol-5 [Kredit Macet]: Nasabah memiliki catatan pembayaran yang buruk, dengan keterlambatan pembayaran yang sering terjadi atau bahkan default. Keterlambatan pembayaran utang pokok dan bunga bisa terjadi selama lebih dari 180 hari atau kurang lebih 6 bulan.

Tips Menaikkan Level KOL

Jika Anda menemukan status KOL Anda di angka 5, jangan berputus asa karena masih ada solusinya. Terdapat sejumlah kiat agar KOL Anda bisa membaik. Berikut adalah di antaranya.

- Apapun yang terjadi, selalu bayar cicilan kredit Anda dengan tepat waktu. Jangan sampai terlambat atau default.

- Kelola dengan sebaik mungkin saldo pinjaman Anda.

- Pastikan kemampuan finansial Anda stabil. Caranya dengan memiliki pekerjaan tetap, berbisnis, atau memiliki sejumlah sumber pemasukan yang berbeda-beda jika Anda pekerja lepas.

- Hanya mengajukan pinjaman jika mendesak atau untuk kebutuhan yang sangat penting/ primer. Jangan meminjam uang ke bank atau pemberi pinjaman online untuk kebutuhan konsumtif.

- Batasi jumlah pinjaman di lembaga keuangan termasuk pinjaman online. Makin banyak pinjaman, makin menunjukkan bahwa Anda kurang terampil mengelola keuangan.

- Segera dapatkan pekerjaan atau sumber pendapatan baru lainnya jika Anda kena PHK atau alami kesulitan keuangan lainnya.

Akibat Status KOL 5

Jika status KOL 5 Anda tak segera diturunkan, akibatnya tidak main-main. Akibat pertama ialah skor kredit Anda akan rendah dan menyulitkan Anda jika ingin mengajukan pinjaman atau kredit lagi di masa mendatang.

Akibat kedua yakni kesulitan mendapatkan pinjaman di berbagai bank dan lembaga keuangan resmi di bawah lindungan Otoritas Jasa Keuangan (OJK). Jika Anda sudah sulit meminjam dari lembaga resmi, lazimnya Anda akan makin berisiko terjerat lintah darat atau lembaga pinjaman tak resmi alias ilegal yang jauh lebih memberatkan lagi. Hal-hak Anda sebagai nasabah juga tak akan bisa dilndungi karena pihak pemberi pinjaman tidak bisa diawasi oleh OJK.

Akibat ketiga ialah jikalau Anda pun bisa mendapatkan kredit baru lagi, Anda akan dibebani dengan tingkat bunga yang lebih tinggi dari sebelumnya sebagai sebuah bentuk kompensasi risiko. Karena pihak bank atau kreditur tak mau ambil risiko tinggi, mereka akan menarik bunga yang lebih tinggi dari nasabah yang riwayatnya taat membayar.

Selain sejumlah akibat di atas tadi, Anda juga akan menanggung akibat hukum lainnya yakni adanya risiko ditagih utang oleh debt collector jika belum lunas. (*/)